我们来看一组数据,老板电器三季报显示,公司前三季度实现营业收入79.33亿元,同比增长9.62%,实现归母净利润13.73亿元,同比增长11.31%。华帝股份三季报显示,前三季度实现营业收入44.31亿元,同比增长4.03%,净利润3.60亿元,同比增长28.16%。万和电气前三季度营业收入44.13亿元,同比下降13.07%,归属于上市公司股东净利润5.59亿元,同比增长2.68%。

其实早在年中,潮流家电网就曾发文表示,2023年上半年分体式厨电(主要指烟灶)的“扭负为正”一方面来自于头部品牌集中度的提升带来的行业规模的增长,另一方面得益于产品结构升级带来的销售额的提升。

所以站在行业角度来看,2023年厨电市场似乎还不错,但是从企业角度或者品类角度来看,冰火两重天,生存和增长成为了尾部和头部企业最基本的诉求。

以此为基础,推演未来2-3年厨电行业的现状,整体规模持平或者略微下滑将成为“标配”。企业的增长更多将来自于品类的多元化。

新酒装不进旧壶,存量市场难现高增长

2015年前,在谈及厨电行业时,负责招商的厨电人总喜欢用“家电行业最后一块蛋糕”来形容。时至今日,蛋糕虽然远比2015年之前的大,但是变大的速度却在2017年下半年戛然而止,甚至逐年变小。

因为在2018年左右,厨电行业进入了存量市场。

而决定性因素正是房地产。

1998房改之后的20年是城镇化快速发展的20年,也是中国房地产市场的黄金20年。

从数据上,2019年新开工面积触顶,规模超过22.7亿平方米,2020年-2023上半年,开工规模逐年加速下降。商品房销售面积则在2021年创历史新高,约18亿平方米;2022年规模回落到13.58亿平方米,同比下降24.3%;2023年前6个月是5.95亿平方米,同比下降5.3%。

与之相对应的则是从2000年开始,中国厨电行业迎来了快速发展期,而时间的定格点恰好落在2018年。奥维云网数据显示,我国厨电市场规模增速在自2018年后的四年中,有三年处于负增长,整体市场规模也从2018年的最高点1863亿元下降至2022年的1586亿元。

厨电行业从增量市场进入了存量市场。

其带来的最大变化就是行业红利接近枯竭,小品牌和小的经销商生存空间被压缩,为了继续获得增长,那只能从以前的抢市场演变成抢竞争对手的份额。

所以我们会时常看到A品牌开出了更优惠的条件去抢B品牌的经销商(近一年在集成灶行业屡见不鲜)。

表现在品牌方面就是头部品牌和头部代理商的虹吸效应越来越强,这也是为何过去三年,方太、老板电器、华帝等头部品牌仍旧保持中低速增长,而诸多尾部品牌徘徊在“生死边缘”。

因为存量市场的供需逻辑已经发生了本质变化,从争夺新用户转化成争夺老用户,市场的主要需要来自以旧换新。进而导致渠道结构、产品需要、营销策略、售后服务等等都发生了变化。而中国消费者的消费习惯又决定了很难快速打开这一市场。

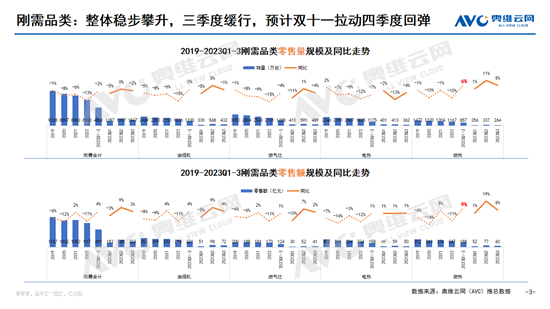

来自奥维云网推总数据显示,2023年前三季度,厨卫大家电合计零售额规模1161亿元,同比增长3.4%。其中,刚需厨电(烟灶+电燃)累计零售额691亿元,同比增长3.9%。

这在未来很长一段时间内,将成为国内厨电市场的常态。

高端、出海、场景将有可能成为突破口

假如我们剖析一下头部企业过去三年的增长情况,新品类和新渠道功不可没。

比如方太的集成烹饪中心,据Gfk中怡康零售监测数据显示,方太集成烹饪中心上市三年销量超过100万,五年销量突破200万台。再比如老板电器的洗碗机和集成灶,据2023年老板电器半年报显示,洗碗机和集成灶实现收入3.32亿元、2.05亿元,同比增长34.28%、41.19%,增速远超传统品类。

再往前几年,则是集成灶。

但是从近两年的走势来看,存量市场下,集成灶已经无法带动整个行业继续前行。因为集成灶市场的发展非常依赖新房用户。

我们先来看一组数据,奥维云网数据显示,今年前三季度,集成灶市场累计零售额为185亿元,同比下滑2.7%;累计零售量为204万台,同比下滑2.5%。

再看上市公司财报,火星人前三季度营业收入为15.71亿元,同比减少4.32%;浙江美大前三季度营业收入12.61亿元,同比减少9.76%;亿田智能前三季度实现营业收入9.44亿元,同比减少1.93%;帅丰电器前三季度营收6.23亿元,同比下降12.09%。

反观集成烹饪中心,从2022年年底开始,亿田、华帝、帅康、帅丰等大部分厨电和集成灶品牌都推出了集成烹饪中心。

奥维云网推总数据显示,2023年前三季度,线上集成烹饪中心-灶蒸烤部分零售额同比增长13.8%;线下集成烹饪中心-灶蒸烤部分零售额同比增长36.4%。以集成烹饪中心为代表的集成厨电给行业带来了新的增长机会。

所以,在2023年新品发布会,依托集成烹饪中心,方太正式提出了高端全场景厨电解决方案。而在此之前,三翼鸟发布了全嵌智慧厨房概念,COLMO提出了“家庭社交中心”的概念,华帝提出了“净洁厨房体系”。

而在其背后,有对消费需求的洞察,也有渠道变革带来的定制服务的驱动。

而这条存量市场下的突围路径,其实早在大家电品类上上演过。

以海尔为例,2023年前三季度海尔智家实现营收1986.57亿元,同比增长7.5%;归母净利润131.49亿元,同比增长12.7%。海尔智家能够逆势增长离不开卡萨帝(代表高端)、三翼鸟(代表场景和多元化)以及海外市场的贡献。

GfK中怡康数据显示,卡萨帝品牌在多个品类位居高端市场第一。前三季度,三翼鸟实现场景交易额40亿。根据9月26日三翼鸟三周年成果发布会最新成果,三翼鸟已经为超过34万中国家庭定制智慧生活方案,并拓展了超过2900家门店。而海外创牌则拓宽了海尔智家的营收空间。

对于厨电企业来说,海尔的发展路径值得参考。

写在最后

从消费端来看,当下换新市场之所以没有起色,主要是由消费习惯决定的,比如,不坏不换。

但是从企业端来看,潮流家电网发现,企业好像还没有从“意识上”做好开拓这一市场的准备,就好像这么多年的高速发展,已经让企业习惯在新装市场或者新渠道“长袖善舞”,而不知道如何打开换新市场这扇门。

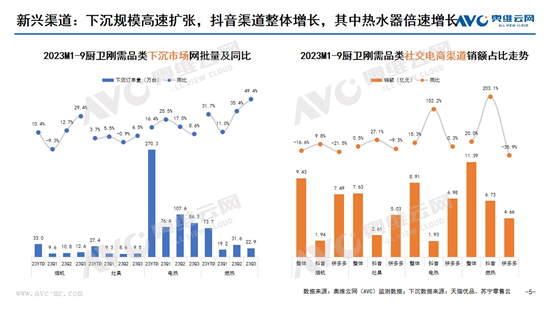

最为典型的代表就是下沉渠道,据奥维云网下沉渠道监测数据显示,2023年1-9月,厨电套餐、油烟机、燃气灶、电热、燃热销额规模分别为销额12.2亿元、7.1亿元、3.0亿元、23.8亿元、11.7亿元,分别同比增长58.1%、11.0%、21.0%、18.1%、30.0%。相比于线上渠道以及传统的线下专卖店、建材等渠道,下沉渠道展现出了强势的增长态势。所以下沉渠道成为近两年厨电企业兵家必争之地。

当然,我们并不是反对拓宽渠道,而只是想阐述一个事实,当下的厨电行业,大的品类创新和产品创新越来越难,还能提供增量的渠道也越来越少,肉眼可见的最大市场来自“以旧换新”,再不想办法打开,2023年的市场现状就不止是未来2年的行业现状,而将是未来5年的行业现状,甚至越来越难。

【潮流家电网版权声明】:本网站注明转载的内容均来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。如果您发现网站上有侵犯您的知识产权的作品,欢迎提供相关证据,发送邮件至731801816@qq.com,我们会及时修改或删除。

未经正式授权严禁转载本文,侵权必究。